Liebe GBE-Traderinnen und Trader,

sinkende Renditen der US-Staatsanleihen und ein fallender Ölpreis sorgten in der vergangenen Handelswoche für gute Stimmung an den Aktienmärkten. Während am Mittwoch die Neuemission zehnjähriger US-Staatsanleihen mit einem Volumen von 40 Milliarden US-Dollar gut von den Anlegern aufgenommen wurde und es dadurch nicht zu einem Überangebot kam, sanken die Renditen auf 4,53 Prozent. Noch vor rund zwei Wochen notierten diese für die zehnjährigen US-Staatsanleihen bei knapp 5 Prozent. Auf dem Rohölmarkt könnte es laut einer Markteinschätzung von Bloomberg zu einer abkühlenden Konjunktur in den verbrauchenden Ländern kommen. Der Preis für ein Fass der US-Sorte WTI fiel daraufhin unter die Marke von 75 US-Dollar und damit auf den tiefsten Stand seit dem 21. Juli 2023.

Für Deutschland wurden in der abgelaufenen Woche gemischte Konjunkturdaten gemeldet. Zunächst stieg im September der Auftragseingang der Industrie unerwartet um 0,2 Prozent gegenüber August. Ökonomen sahen dagegen einen Rückgang von 1,5 Prozent. Schwach fielen hingegen die Zahlen zur Industrieproduktion aus. Im September sank die Produktion im Monatsvergleich um 1,4 Prozent. Hier lag die Schätzung bei einem Minus von 0,4 Prozent.

Die nächsten Elbblick Live Webinare

Mit unserer Webinar-Reihe „Elbblick Live“ durchleuchten wir jeweils montags und mittwochs vor Xetra-DAX- und Wallstreet-Eröffnung die wichtigsten und beliebtesten Märkte in einem rund 20-minütigen Live-Webinar anhand der charttechnischen Analyse. Weitere Informationen zu unserem Elbblick Live Webinar finden Sie auf unserer Webseite. Sie können sich nachfolgend für die nächsten Termine registrieren.

- Montag, 13. November 2023 um 08:45 Uhr: Registrieren

- Montag, 13. November 2023 um 15:15 Uhr: Registrieren

- Mittwoch, 15. November 2023 um 08:45 Uhr: Registrieren

- Mittwoch, 15. November 2023 um 15:15 Uhr: Registrieren

Wir freuen uns auf Ihre Teilnahme.

DAX Tageschart (DE40.c):

Rückblick:

Der deutsche Leitindex DAX startete zunächst mit Abschlägen in die letzte Börsenwoche, die jedoch die 15.000er-Marke nicht gefährden konnten. Am Mittwoch drückte der Index wieder auf das Gaspedal und notierte erstmals seit dem 17. Oktober wieder über 15.300 Zähler.

Charttechnischer Ausblick:

Weit ging die Reise über der 15.300er-Marke allerdings nicht, denn sowohl die (blaue) 50-Tagelinie als auch das 38,2%-Retracement bei 15.330 Punkten der Abwärtsstrecke vom Allzeithoch (16.531 Punkte) bis zum Tagestief am 27. Oktober (14.588 Punkte) verhinderten höhere Notierungen. Bis zum nächsten Widerstandsbereich, definiert zwischen der horizontalen Widerstandslinie bei 15.480 Punkten und dem 50%-Retracement der zuvor erwähnten Abwärtsstrecke bei 15.560 Zählern, sollte jederzeit mit einer Wiederaufnahme des Abwärtstrends vom Rekordhoch gerechnet werden. Über dem 50%-Retracement gestaltet sich das Bild im Tageschart bis zum 61,8%-Retracement deutlich neutraler, vorausgesetzt, der Abverkauf vom Rekordhoch findet an der Hürde bei 15.690 Zählern keine Fortsetzung. Erst mit Kursen über 15.925 Punkten dreht der DAX in den bullischen Bereich und signalisiert möglicherweise dadurch die Fortsetzung des Aufwärtstrends vom Vorjahrestief bei 11.860 Zählern.

Sollte der Index nicht mehr unter die Unterstützung bei 15.195 Zählern fallen, wäre dies ein klares Zeichen für weiter steigende Kurse. Aber ein Tagesschluss darunter öffnet möglicherweise die Falltür für den nächsten Abverkauf bis zur wichtigen Unterstützung bei 15.068 Punkten. Dort könnte es zu einer Konsolidierung kommen, mit Potential einer Ausdehnung bis auf 14.978 Zählern. Erst mit einer Beendigung des Tageshandels unter 14.940 Punkten drohen weitere Abgaben bis zum nächsten Support bei 14.825 Punkten. Darunter verschärft sich die Lage zunehmend und ein Abverkauf bis zum markanten Tagestief vom 17. März 2023 bei 14.458 Punkten sollte in diesem Fall besser eingeplant werden, der sich, abhängig von der Verkaufsdynamik, ohne weiteres bis auf 14.385 Zählern ausdehnen könnte.

Unterstützungen:

1. 15.195 Punkten

2. 15.068 Punkten

3. 14.940 / 14.978 Punkten

Widerstände:

1. 15.480 / 15.560 Punkten

2. 15.690 / 15.790 Punkten

3. 15.925 Punkten

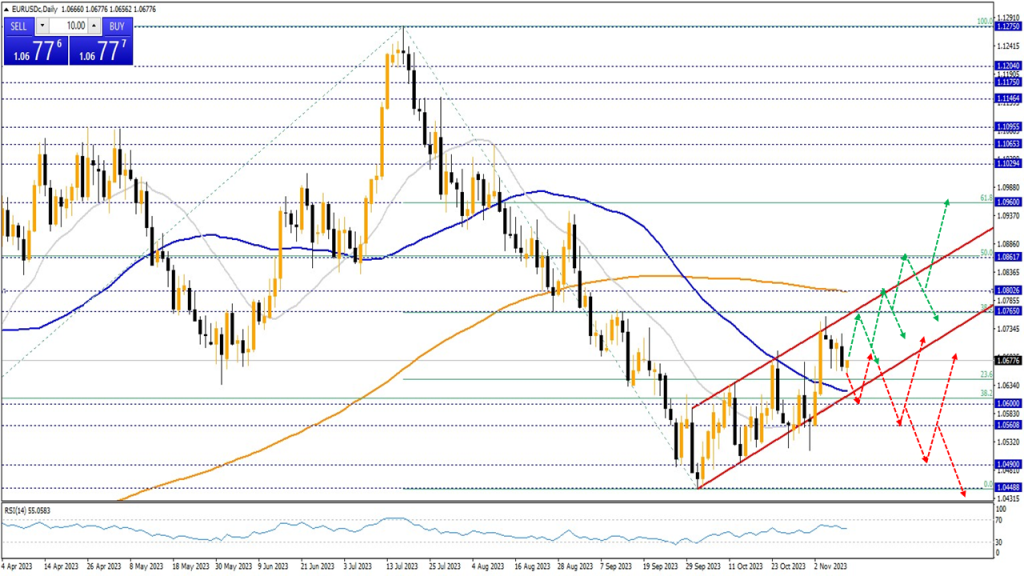

EUR/USD Tageschart (EURUSDc):

Rückblick:

Auch in der zurückliegenden Handelswoche war das Währungspaar EUR/USD in der im Tageschart rot eingezeichneten Bärenflagge „gefangen“. Nur am Montag wurde die obere Begrenzungslinie der Flagge kurzzeitig überschritten, doch noch am selben Tag folgte ein Rücksetzer, der den EUR/USD-Kurs wieder zurück in den Trendkanal brachte.

Charttechnischer Ausblick:

Nach dem gescheiterten Ausbruchversuch auf der Oberseite rückt erneut die untere Begrenzungslinie der Bärenflagge in den Vordergrund. Dort könnte der Euro im Bereich von 1.0600 US-Dollar wieder abprallen und anschließend die 1.07er-Marke ein weiteres Mal ins Visier nehmen. Kritisch wird es für die Gemeinschaftswährung bei einem Tagesschluss unterhalb von 1.0560 US-Dollar. Dadurch könnte ein nachhaltiger Bruch der unteren Begrenzung vollzogen werden, der sich im Fall einer Unterschreitung der Horizontalunterstützung bei 1.0490 US-Dollar endgültig bestätigt. Der Ausbruch auf der Unterseite der Bärenflagge dürfte höchstwahrscheinlich von hoher Verkaufsdynamik begleitet sein, so dass der Euro-Kurs nahezu ungebremst bis auf das 50%-Retracement bei 1.405 US-Dollar der Strecke vom Vorjahrestief (0.9535 US-Dollar) bis zum Jahreshoch (1.1275 US-Dollar) sinken könnte. Möglicherweise fällt hier die Entscheidung, ob der vom Vorjahrestief gestartete Aufwärtstrend sich fortsetzt oder der übergeordnete Abwärtstrend wieder aufgenommen wird. Folgt eine weitere Euro-Abwertung, dürfte die Gegenwehr an der Unterstützungszone zwischen 1.0290 und 1.0315 US-Dollar deutlich zunehmen, von wo aus ebenfalls der Beginn einer nächsten, größeren Aufwärtswelle vorstellbar wäre. Die letzte Chance auf einen stärkeren Aufwärtsimpuls in Richtung des Jahreshochs gibt es möglicherweise am 61,8%-Retracement der oben genannten Strecke bei 1.0200 US-Dollar.

Auf der anderen Seite sorgt ein Tageschluss oberhalb von 1.0765 US-Dollar wahrscheinlich für einen kleinen Befreiungsschlag. Zumindest erhöht sich dadurch die Chance, die (orange) 200-Tagelinie bei aktuell 1.0802 US-Dollar wieder zu sehen, die seit der Unterschreitung am 1. September nicht mehr berührt wurde. Darüber liegt mit dem 50%-Retracement bei 1.0861 US-Dollar der Strecke zwischen Jahreshoch (1.1275 US-Dollar) und Jahrestief (1.0448 US-Dollar) das nächste Hindernis. Aber erst die Überwindung des 61,8%-Retracements bei 1.0960 US-Dollar würde die Korrektur vom Jahreshoch endgültig beenden und dazu die Wahrscheinlichkeit auf eine Fortsetzung des Aufwärtstrends vom Vorjahrestief deutlich erhöhen.

Unterstützungen:

1. 1.0600 US-Dollar

2. 1.0490 US-Dollar

3. 1.0405 US-Dollar

Widerstände:

1. 1.0765 US-Dollar

2. 1.0802 / 1.0861 US-Dollar

3. 1.0960 US-Dollar

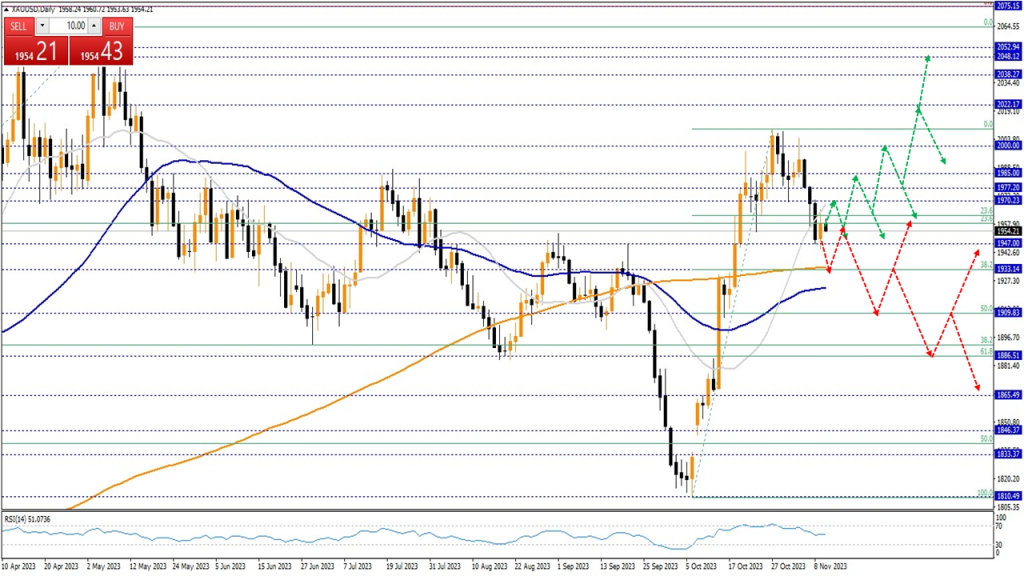

Gold Tageschart (XAUUSD):

Rückblick:

In der vergangenen Handelswoche setzte das Edelmetall Gold seine Korrektur vom Sechs-Monats-Hoch bei 2.009 US-Dollar fort. Dabei kam es am Donnerstag zum Test der wichtigen Horizontalunterstützung bei 1.947 US-Dollar.

Charttechnischer Ausblick:

Zwar wurde die Horizontalunterstützung bei 1.947 US-Dollar am Donnerstag während des Tageshandels um 3 US-Dollar unterschritten, aber das Edelmetall beendete den Tageshandel deutlich oberhalb des Supports. Nun könnte die nächste Attacke auf die 2.000er-Marke erfolgen, falls die Gold-Bären diesen nicht bereits bei 1.970 US-Dollar abwehren. Auch bei Kursen zwischen 1.977 und 1.985 US-Dollar wäre ein verstärkter Bären-Angriff gut vorstellbar mit dem Ziel, den übergeordneten Abwärtstrend vom Jahreshoch bei 2.064 US-Dollar wiederaufzunehmen. Gelingt Ihnen das nicht, gäbe es bei einem Tageschluss über 2.000 US-Dollar ein Anstiegspotential bis auf 2.022 US-Dollar. Bei einer hohen Kaufdynamik läge das nächste Ziel bei 2.038 US-Dollar. Kommt es hier nicht zu größeren Gewinnmitnahmen, sollten Rücksetzer im Bereich der Widerstandszone zwischen 2.048 und 2.052 US-Dollar eingeplant werden, die eventuell die 2.000er-Marke erneut testen könnten. Gelingt jedoch die Beendigung des Tageshandels oberhalb der Widerstandszone, wäre das Allzeithoch bei 2.075 US-Dollar und neue Rekordhöchststände in greifbarer Nähe.

Auf der Unterseite steigt die Wahrscheinlichkeit auf eine Ausdehnung der Korrektur, falls der Goldpreis unter das 38,2%-Retracement bei 1.933 US-Dollar der Anstiegsstrecke vom Tagestief am 6. Oktober (1.810 US-Dollar) bis zum Tageshoch am 27. Oktober (2.009 US-Dollar) fällt. Gleichzeitig wird dadurch die (orange) 200-Tagelinie unterschritten und eine Beschleunigung des Abverkaufs bis zum 50%-Retracement bei 1.909 US-Dollar wäre die mögliche Folge. Hier kommt es sehr wahrscheinlich zu der Entscheidung, ob der übergeordnete Aufwärtstrend wieder aufgenommen wird oder der Abwärtstrend vom Jahreshoch bei 2.064 US-Dollar weiterhin den Takt vorgibt. Letzteres löst die Kursziele 1.886 und 1.865 US-Dollar aus.

Unterstützungen:

1. 1.933 US-Dollar

2. 1.909 US-Dollar

3. 1.865 / 1.886 US-Dollar

Widerstände:

1. 1.970 US-Dollar

2. 1.977 / 1.985 US-Dollar

3. 2.000 US-Dollar

Wichtige Wirtschaftstermine 13.11. – 17.11.2023

| Tag | Datum | Uhrzeit | Beschreibung |

|---|---|---|---|

| Montag | 13.11.2023 | 11:00 Uhr | EU: Europäische Kommission Wirtschaftsprognosen |

| Montag | 13.11.2023 | 15:00 Uhr | DE: Leistungsbilanz (Sep.) |

| Dienstag | 14.11.2023 | 08:00 Uhr | UK: Arbeitslosenquote (Sep.) |

| Dienstag | 14.11.2023 | 11:00 Uhr | DE: ZEW-Konjunkturerwartungen (Nov.) |

| Dienstag | 14.11.2023 | 14:30 Uhr | US: Verbraucherpreisindex (Okt.) |

| Mittwoch | 15.11.2023 | 08:00 Uhr | DE: Großhandelspreisindex (Okt.) |

| Mittwoch | 15.11.2023 | 14:30 Uhr | US: Erzeugerpreisindex (Okt.) |

| Mittwoch | 15.11.2023 | 14:30 Uhr | US: Einzelhandelsumsätze (Okt.) |

| Donnerstag | 16.11.2023 | 15:15 Uhr | US: Industrieproduktion (Okt.) |

| Freitag | 17.11.2023 | 11:00 Uhr | EU: Verbraucherpreisindex (Okt.) |

| Freitag | 17.11.2023 | 14:30 Uhr | US: Baugenehmigungen (Okt.) |

Risikohinweis

Forex und CFD Trading ist spekulativ und daher nicht für jeden Investor geeignet. GBE brokers Ltd. bietet Margin Trading an. Gehebelte Produkte können sich sowohl zu Ihrem Nachteil als auch zu Ihrem Vorteil auswirken. Sie sollten sich aller Risiken bewusst sein und nicht mehr Kapital einsetzen als Sie sich leisten können zu verlieren. Bevor Sie ein Konto eröffnen, lesen Sie bitte unsere Risikohinweise und unsere AGBs.